一、行业整体

1)行情复盘:2025Q3新车相对密集发布期,乘用车指数震荡。

进入7月后,乐道L90/理想i8/全新坦克500/小鹏新P7/极氪9X/i6等重磅新车进入预售/正式上市期,新车催化较多,部分新车发布后表现不及预期波动较大。

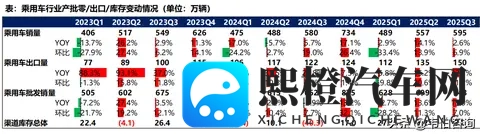

2)总量—行业同比增速放缓。

核心原因为:①24Q3同期地方性补贴落地+国补金额翻倍,基数较高,而25Q3部分地区出现补贴需摇号现象;②行业反内卷监管下车企降价动作较少。

行业出口同比表现出色,主要来自比亚迪/奇瑞贡献。库存方面行业整体仍加库但较克制,渠道库存仍处健康水平。

3)结构—新能源渗透率表现仍略低于预期。新能源行业批零数据同环比增速同样放缓,主因与行业整体基本一致。

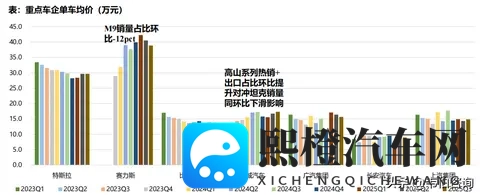

1)ASP—整体而言Q3终端在反内卷监管背景下折扣相对克制,比亚迪等车企7月起有一定提价,车企Q3ASP基本环比保持稳定。其中ASP环比下滑较多的车企为赛力斯,主要原因为M9销量占比环比下滑,M8贡献提升。

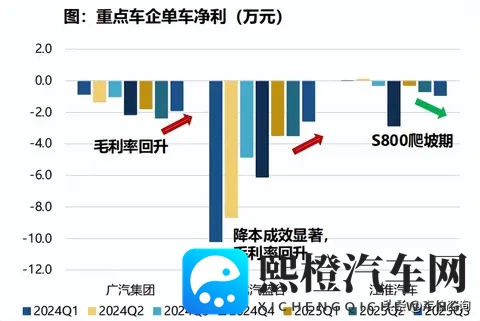

2)毛利率—普遍环比微幅回升,主要因为环比销量增长/持续降本/行业折扣增加有限。毛利率环比下行的车企主要是长城汽车,主要原因为①高毛利车型坦克Q3销量同环比下滑;②哈弗/皮卡Q3提高对经销商返利。

3)费用率—整体根据新车节奏分化明显。由于华为智选车企均在Q3有重要车型发布上市(H5/M8EV/2025款M7/S9T等),因此上汽/赛力斯/北汽蓝谷Q3销售费用率环比均有提升。进入Q3后人民币兑美元、欧元、卢布均呈现升值趋势,汇兑对车企利润产生负贡献,影响较大。

4)单车盈利—车企单车净利表现分化主因受①汇兑(长城、长安、上汽等Q3汇兑环比Q2损失较多);②新车上市节奏(上汽等Q3有重磅新车上市)。

目录(部分)一、乘用车:整车板块业绩承压

1、乘用车板块行情复盘:指数涨跌幅

2、乘用车板块行情复盘:标的涨跌幅

3、总量层面:25Q3同比增速放

4、结构层面:新能源零售渗透率表现略低于预期

5、产批零比较:小鹏/零跑/吉利/蔚来零售同比表现较佳

6、ASP比较:整体保持稳

7、毛利率比较:25Q3车企毛利率多数环比回升

8、费用率比较:整体根据新车节奏分化明显

9、净利润比较:单车净利表现分化

二、零部件:盈利阶段性承压

1、零部件板块2025Q3营收变化趋势与下游产量相匹配

2、外部环境:2025Q3原材料价格整体稳定

3、外部环境:海运价格明显回落,欧元/美元汇率整体稳定

4、2025年前三季度“智能化”零部件复盘

5、智能化零部件营收/客户销量分析

6、智能化零部件毛利率变化趋势

三、重卡:行业高景气,重卡股业绩整体表现较好

四、客车:龙头业绩超预期兑现

五、摩托车:出口高增,行业利润整体同比增长

来源:东吴证券;报告全文可搜索“韦伯产业智库”

Copyright © 2025 熙橙汽车网

网站展示的汽车及品牌信息和数据,是基于互联网大数据及品牌方的公开信息,收集整理客观呈现,仅提供参考使用,不代表网站支持观点;